2008年以来,面对国内冰雪灾害、地震灾害和全球经济通胀压力不断加大的严峻复杂形势,全行业深入贯彻落实科学发展观,及时有效地采取应对措施,经济运行继续平稳发展。1-6月,规模以上电子信息企业实现主营业务收入26579.6亿元,同比增长21.9%,其中制造业23122.9亿元,同比增长20.7%,软件业3456.7亿元,同比增长30.4%;实现工业增加值5388.6亿元,同比增长24.1%;利税同比增长33.5%。

主要特点

1.灾后生产恢复效果明显。受震灾影响,四川省电子信息产业5月环比下降29%,影响全行业环比增速下滑0.45个百分点。其中电子家用视听和雷达产品下降更明显,分别拉动本行业5月增速下降3.22个百分点和18.78个百分点。但灾后生产恢复迅速,截至6月底90%的企业已恢复生产,全省6月完成月销售收入同比增长 38.3%,高出全行业15.7个百分点。

2.全行业增速小幅回升。自去年我国电子信息产业出现阶段性新特征,各项指标增速都低于全国工业平均水平以来,今年全行业增速出现小幅回升。1-6月全行业增长22%,高于去年同期3.2个百分点,与全国工业增幅的差距有所减少。

主要原因:一是由于国际市场周期性增长和国内配套能力增强的拉动,今年电子元器件行业发展较好,增幅达到33%,高出全行业平均水平11个百分点,比去年同期提高了10个百分点。二是新经济增长点对行业的拉动作用开始显现,平板显示及模组、光伏、软件技术服务等发展速度明显加快,增幅均超过20%以上。三是企业联盟的建立推动产业发展效果明显。广东建立产、学、研联盟,打造平板显示产业链,推动全省信息产业增速同比提高了3.6个百分点;天津建立半导体与多晶硅材料的战略联盟,解决了制约发展的关键环节问题;SaaS(软件即服务)产业联盟和嵌入式软件产业联盟等有力地推动了软件产业的发展。

3.经济效益较快增长。1-5月,规模以上电子信息制造业实现利税 851.1亿元,同比增长33.5%,比去年同期提高24.1个百分点,其中增长最快的是通信设备、广播电视设备和光电子器件行业。主要由于3G(第三代数字通信)市场的启动,部分灾区通信设备、广电传输设备的更换加大了运营商的采购力度。

4.产业结构调整加快。电子基础类产品和高技术、高附加值产品增长强劲,人员构成不断优化。1-6月,电子元件、器件产品分别增长29.4%和34.3%,占全行业的比重为33.2%,比上年提高了3个百分点;软件业增长30%,占全行业的比重为12.9%,同比提高了2.3个百分点;生产笔记本电脑4798.8万台,增长33.3%,占微机产量的比重为72.2%,同比提高了5.6个百分点;生产平板电视1172万台,占彩电产量的比重为 30%,比去年同期提高了8.5个百分点,生产液晶电视1150万台,增长60.5%,占彩电产量的比重为29%,同比提高了7.1个百分点;人员不断向知识性、技术性聚集,本科以上学历人员占所有从业人员的比重超过10%,同比提高了 1.5个百分点,制造业拉动全国就业674.8万人,增长7.7%。

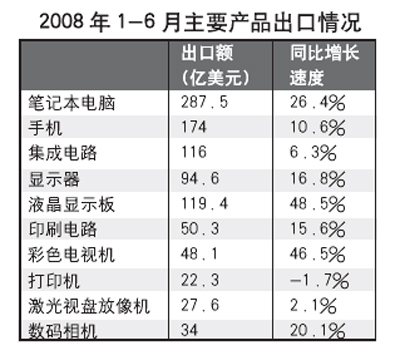

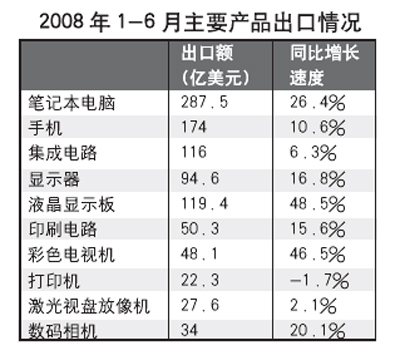

5.产品出口平稳增长。1-6月,电子信息产品对外贸易额达到4239.8亿美元,占全国外贸总额的20.9%。出口2448.1亿美元,同比增长23.6%,比全国出口增速高1.8个百分点,占全国出口总额的比重为 36.7%;进口1791.7亿美元,同比增长17.4%,占全国进口总额的比重为31.6%。分产品来看,笔记本电脑、彩电、数码相机等大宗产品出口增速均超过20%,但手机、激光视盘放像机、集成电路出口增速较缓,打印机出口负增长。

6.软件产业发展继续看好。

1-6月,软件业务收入为3442亿元,同比增长30%,同比提高了2个百分点,高于制造业9.3个百分点,拉动全国就业超过130万人,增长8%。其中软件技术服务增长最快,增速达46.8%,占软件产业收入的比重为19%,同比提高2.3个百分点;软件出口及服务外包发展较好,完成出口额49.5亿美元,同比增长45%,完成软件服务外包 4.5亿美元,同比增长68.3%,占软件出口额的比重为8.7%,同比提高了2个百分点。

7.固定资产投资增速减缓。1-5月,电子信息产业完成固定资产投资730亿元,同比增长5.5%,比去年同期下降14.9个百分点,低于全国工业投资增速20.7个百分点。从产品类别来看,电子元件业仍是拉动投资增长的主要力量,同比增长17.2%,同比提高2.7个百分点,高出全行业平均水平12个百分点。

值得关注的问题

1.美国经济次贷危机不断扩大的影响继续深化。目前,美国居民消费增长大幅放缓,经济滞胀的潜在危机继续加大。第一季度,美国失业率达5.1%,创5年来的新高,居民消费支出环比增速不足0.1%,工厂订单环比呈下降趋势(-2.3%和-1.3%),消费者信心指数3月为64.5,创5年来的新低。这对我国经济的发展将带来一定影响。

一是美国经济滞胀的风险加大,进一步影响全球经济,使我国电子产品出口需求减弱,各国针对我国的贸易保护措施将增加。1-6月,我国电子信息产品对美国出口增长11%,同比回落了20个百分点;对荷兰出口增长20.4%,同比回落了18个百分点;对英国出口增长10.1%,同比回落了19个百分点;对法国出口增长24.4%,同比回落了50个百分点。由于欧美是我国产品出口的主要市场,其增速下滑导致全行业出口增速同比回落了8个百分点。

二是人民币升值压力加大,加工贸易企业占电子信息产业的70%以上,人民币每升值0.1个点,就导致加工贸易企业运营成本增加0.5-0.8个点。今年以来人民币升值0.5个点,带来全行业加工贸易企业收入减少1.7%,1-6月全行业共减少收入260亿元。

2.产业结构调整的严峻形势仍未得到缓解。目前国内关键元器件发展相对滞后,产业链条不够完善,尤其是缺少核心器件、高端芯片、基础软件、准用设备、测量仪器等五大领域的核心技术,随着技术升级换代,产业发展日益受到制约,企业赢利能力较弱。

3.产业面临的生态要求日益迫切。从国际看,当前全球正兴起产业生态发展的热潮,一方面使产业发展面临全新理念,企业要从设计源头重视产品生态发展,建立生态参数档案,并将生态评估贯穿整个产品生命周期。同时也使出口面临新壁垒,企业成本因材料、设备更换及机构调整和设计生产流程变革将大大增加,相关检测成本也将提高。从国内看,节能减排工作任务艰巨,国内电子废弃物回收处理形势十分严峻,亟须采取对策促进产业循环发展。

4.企业景气指数高位回落,企业家信心有所减弱。受汶川地震、南方水灾等自然灾害影响,企业景气指数明显低于上年同期,受国际国内经济环境的不确定因素影响,企业家对宏观经济评价谨慎乐观,企业家信心指数有所回落。第二季度,全国工业企业景气指数为131.3,同比下降8.6个百分点;企业固定资产投资景气指数为119.8,同比回落3.3个百分点;企业家信心指数为134.8,同比回落8.3个百分点,其中东部地区企业家信心指数回落更明显,同比下降10.7个百分点。

5.灾后恢复生产任务艰巨。

|